Россия рискует не занять 15% рынка сжиженного газа к 2025 году

В ближайшие семь лет предложение сжиженного газа вырастет в 1,5 раза – с 291 млн до 438 млн т в год, пишут аналитики Vygon Consulting в своем прогнозе развития мирового рынка СПГ до 2025 г. «На озвучиваемые Минэнерго 15% [рынка] в 2025 г. Россия может рассчитывать только при условии, что мировой спрос на СПГ будет соответствовать нашему консенсус-прогнозу, а все отечественные СПГ-заводы будут работать при полной загрузке», – пишут они. В расчетах аналитики учитывают «Арктик СПГ – 2» (проект «Новатэка»), «Балтийский СПГ», третью очередь «Сахалин-2» (оба – «Газпром») и Дальневосточный СПГ («Роснефть»). Если они не будут запущены вовремя, доля страны в общемировом производстве СПГ составит всего 6%, посчитали в Vygon Consulting.

Мировой рынок СПГ входит в новый инвестиционный цикл, и, чтобы не опоздать с новыми СПГ-проектами, России необходимо минимизировать любые риски, от которых зависит их утверждение. «До 2015 г. на фоне высоких цен на газ было принято множество инвестрешений (FID) по новым заводам СПГ. В результате сегодня на этапе строительства находится 16 проектов общей мощностью 93 млн т (51% базируется в США)», – напоминают аналитики. Если все они будут вовремя достроены, на рынке будет профицит мощностей по сжижению газа, считают в Vygon Consulting. Уже в 2020 г. он может составить около 21 млн т. Частично ситуация будет балансироваться за счет нехватки транспорта, имеющихся и заказанных танкеров-газовозов, – например, в 2020 г. их хватит для доставки только 352 млн из 374 млн т, возможных к производству.

Но к 2025 г. недоинвестированность отрасли (с начала 2015 г. было отменено 20 проектов мощностью 184 млн т в год) может привести к дефициту предложения СПГ в 42 млн т. «Разделяющие это видение инвесторы стремятся как можно скорее заключить соглашения с покупателями и начать стройку», – говорится в отчете аналитиков. По их оценкам, в ближайшие два года в новую волну СПГ-проектов планируют войти 25 заводов СПГ суммарной мощностью почти 242 млн т.

Анализируя проекты с точки зрения наличия ресурсной базы, законтрактованности, регуляторных и финансовых рисков, аналитики прогнозируют, что до конца 2025 г. можно ожидать своевременного ввода лишь шести заявленных проектов новой волны (+66 млн т в год), что должно сохранить баланс спроса и предложения. Мировым лидером по производству СПГ в этом случае остается Катар (100,5 млн т в год). США опередит Австралию, доведя свои мощности до 92,7 млн т.

«Новые российские проекты не успевают запуститься в 2022–2023 гг. – в наиболее благоприятный период формирования дефицита СПГ», – говорится в отчете. С 30 млн т мощностей – 6,8% мирового производства СПГ в год – Россия окажется на 6-м месте, уступив также Австралии, Малайзии и Индонезии.

В своих расчетах аналитики Vygon Consulting учитывают запуск только тех российских заводов, которые уже строятся или по ним принято окончательное решение: четвертая технологическая линия «Ямал СПГ», «Криогаз-Высоцк», КС «Портовая». Если «Новатэку» удастся в заявленные сроки запустить «Арктик СПГ – 2» (19,8 млн т), доля России в мировой торговле СПГ может вырасти до 11%, тогда она займет 4-е место.

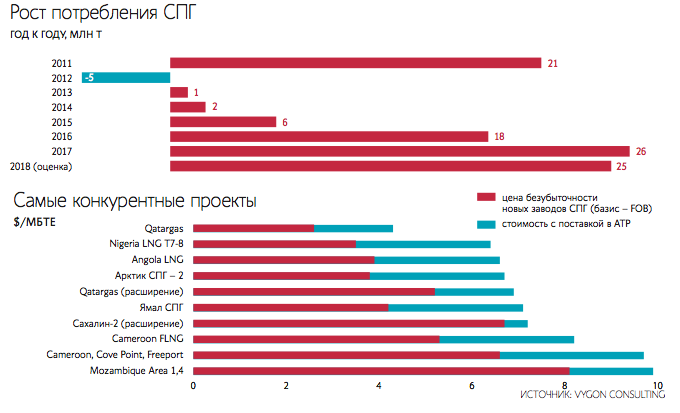

Конкурентным преимуществом российского СПГ может стать его себестоимость. «Последнее снижение цен на нефть сделает экспорт сжиженного газа с большинства введенных в текущем десятилетии заводов убыточным, – говорится в исследовании. – На 100%-ную загрузку мощностей смогут претендовать только те, которые имеют наименьшие удельные затраты. В первую очередь это катарские и российские предприятия, а также Нигерия и Ангола, стоимость поставки на которые ниже $7/MBTU».

«Арктик СПГ – 2» может стать одним из самых конкурентоспособных новых активов по сжижению газа в мире», – считают аналитики. Цена безубыточности его СПГ при заявленных капитальных вложениях может составить $3,8/MBTU, а с учетом поставки в Азиатско-Тихоокеанский регион – $6,7/MBTU.

По оценкам Vygon Consulting, это дешевле катарского СПГ с новых проектов Qatargas. Но в отличие от Катара «Новатэк» может столкнуться со сложностями при строительстве: «Арктик СПГ – 2», хоть и имеет достаточно низкие удельные проектные затраты (около $20 млрд), будет строиться в условиях отсутствия инфраструктуры. Задержки возможны и «в связи с амбициозными целями «Новатэка» по уровню локализации при строительстве завода», пишут аналитики: «Недостаточный опыт производства газовых турбин и компрессоров большой мощности потребует создания технологической линии с нуля». Также пока у проекта нет подтвержденных контрактов на поставку СПГ, хотя «Новатэк» и допускал принятие окончательного инвестиционного решения без заключения соглашений о поставках.

«То, что компания уверенно готовится к строительству, в частности, проводит тендеры на закупку материалов и оборудования, – хороший сигнал потенциальным партнерам, в настоящее время принимающим решение о приобретении его доли, а также будущим покупателям газа», – говорит один из авторов исследования, директор по исследованиям Vygon Consulting Мария Белова.

Также модульная схема строительства «Арктик СПГ – 2» предполагает, что каждая из его технологических линий (6,6 млн т каждая) будет располагаться на отдельной гравитационной платформе. Строительство этих платформ невозможно, пока не будут достроены доки на Мурманской верфи. Их своевременный ввод в эксплуатацию может быть критическим для выдерживания сроков запуска «Арктик СПГ-2», предполагает Белова.

Еще 21,6 млн т СПГ в год могли бы произвести крупнотоннажные заводы «Газпрома» и «Роснефти». Но у «Балтийского СПГ», строительство которого обсуждается уже более 10 лет, до сих пор нет проектной документации, напоминают аналитики. Его ввод «может существенно запоздать относительно последнего официально озвученного срока – середины 2023 г.».

В числе рисков проекта третьей линии «Сахалин-2» адресные санкции США в отношении Южно-Киринского месторождения и трубопроводные проекты, которые остаются для «Газпрома» в приоритете. Задержки с ее вводом относительно заявленного 2024 года аналитики оценивают в год-два.

«Дальневосточный СПГ» – проект «Роснефти», к которому предполагается привлечь ExxonMobil и других партнеров. Но ресурсной базой по нему должен стать газ с проекта «Сахалин-1», акционеры которого параллельно обсуждают продажу этого же газа «Сахалин-2» (для третьей очереди. – «Ведомости»). Несводящийся баланс газа на Дальнем Востоке и санкционные риски «Роснефти» могут существенно затянуть сроки реализации проекта.

Print This Post

Твитнуть

Print This Post

Твитнуть