Проблемы и перспективы СПГ-проектов в России

Девятого декабря из порта «Сабетта» был отправлен первый танкер со сжиженным газом, произведенным на заводе «Ямал СПГ». Запуск первой из трех очередей предприятия общей мощностью 16,5 млн т – несомненный успех, поскольку это первый СПГ-проект в России, в котором изначально контрольная доля принадлежала российским акционерам. Завод СПГ на Сахалине, введенный в строй в 2009 г., сначала реализовывался усилиями Shell, Mitsui и Mitsubishi; в 2007 г. в проект вошел «Газпром» – к этому моменту завод уже активно строился, а экспортные поставки СПГ были законтрактованы более чем на 70 %.

«Ямал СПГ» – далеко не единственный проект, который планировалось реализовать в России в последние десять лет. Запустить новые мощности по сжижению газа рассчитывали также «Газпром» (третья очередь «Сахалина-2», «Штокмановский СПГ», «Балтийский СПГ», «Владивосток СПГ»), «Роснефть» («Дальневосточный СПГ») и группа «Аллтек» («Печора СПГ»). Однако проекты «Газпрома», «Роснефти» и «Аллтека» так и остались на бумаге, и тому есть несколько причин.

В первую очередь, сохранение ограничений на экспорт СПГ, который был частично либерализован в 2013 г.: право на него получили госкомпании, работающие на шельфе, а также компании, у которых в лицензиях на месторождения к 1 января 2013 г. было зафиксировано строительство СПГ-завода или отправка добываемого газа на сжижение. Помимо «Газпрома», этим критериям соответствовали «Новатэк» и «Роснефть», однако за их рамками осталась группа «Аллтек», еще с 2009 г. планировавшая возвести в Ненецком автономном округе СПГ-завод мощностью 4 млн т на базе Кумжинского и Коровинского месторождений.

Чтобы получить право на экспорт, в мае 2014 г. «Аллтек» заключил с «Роснефтью» рамочное соглашение о создании совместного предприятия (СП). Тогда же в Госдуму был внесен законопроект, сдвигавший на 1 июля 2014 г. дату, по состоянию на которую в лицензиях на месторождения компаний должно было быть зафиксировано строительство СПГ-завода – это открывало «Печоре СПГ» доступ на зарубежные рынки. Однако документ получил негативные отзывы со стороны Минэкономразвития, Минэнерго и Минфина и поэтому не был принят.

К торможению СПГ-проектов привели и санкции. Так, в августе 2015 г. Бюро промышленности и безопасности Минторга США наложило запрет на поставку оборудования для Южно-Киринского месторождения проекта «Сахалин-3», которое должно было стать ресурсной базой либо для третьей очереди СПГ-завода «Сахалина-2», либо для проекта «Владивосток СПГ». Приступить к освоению этого месторождения невозможно без использования подводных добычных комплексов, которые производят норвежская Aker и американские Cameron, GE Subsea и FMC Technologies. Под санкции попал и «Газпромбанк», который должен был получить до 49 % в компаниях – операторах проектов «Балтийский СПГ» и «Владивосток СПГ», для того чтобы привлекать для них средства иностранных банков. Санкции частично ограничили и возможности «Новатэка» по поиску западного финансирования для «Ямала СПГ»: ключевыми партнерами здесь стали Экспортно-импортный банк Китая и Банк развития Китая, которые в апреле 2016 г. предоставили проекту кредиты на 9,3 млрд евро и 9,8 млрд юаней (в сумме около 12 млрд долл. США).

Еще одним неблагоприятным фактором стала высокая напряженность инвестиционной программы «Газпрома», приоритетом которой пока что остаются трубопроводные проекты («Северный поток-2», «Сила Сибири» и «Турецкий поток»). До их завершения проект третьей очереди СПГ-завода «Сахалина-2» вряд ли получит приоритет.

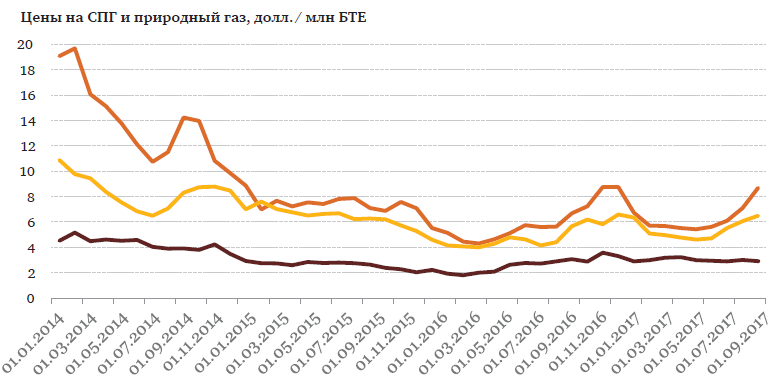

На эти проблемы накладывается затоваренность мирового рынка сжиженного газа: по оценке Международного энергетического агентства, к 2022 г. глобальное производство СПГ вырастет до 650 млрд куб. м в год в сравнении с 452 млрд в 2016 г., тогда как спрос достигнет лишь 460 млрд. Такой дисбаланс не на руку производителям, которым будет сложнее сохранять рентабельность в условиях падающих цен: за 2014–2016 гг. среднегодовые спотовые цены на СПГ в Азии (TR NE LNG Spot) снизились с 13,9 долл. США до 5,7 долл. США за миллион британских тепловых единиц, а спотовые цены на природный газ на британском хабе NBP и американском Henry Hub, к которым привязана стоимость контрактов в Европе и США соответственно, упали с 8,4 долл. США до 4,7 долл. США и с 4,3 долл. США до 2,6 долл. США (данные Thomson Reuters).

Правда, эти риски не отпугивают российские компании от новых проектов. В частности, «Новатэк» запланировал строительство СПГ-завода мощностью 18 млн т на соседнем с «Ямалом» полуострове Гыдан («АрктикСПГ-2»), «Газпром» же рассчитывает построить третью очередь СПГ-завода «Сахалина-2» и довести до конца проекты «Балтийский СПГ» и «Владивосток СПГ», пусть даже переведя последний в категорию среднетоннажных.

В силе остаются и проекты «Роснефти», в том числе «Дальневосточный СПГ», от которого компания официально еще не отказалась. Время покажет, уготовлена ли этим планам лучшая судьба, чем большинству проектов последнего десятилетия.

Обзор российских СПГ-проектов

«Ямал СПГ»

Проект завода по производству сжиженного природного газа (СПГ) мощностью 16,5 млн т, ресурсной базой которого станет Южно-Тамбейское месторождение полуострова Ямал с запасами 927 млрд куб. м по классификации PRMS (по состоянию на 31.12.2013). Оператор проекта – компания «Ямал СПГ», ее акционерами являются «Новатэк» (с долей 50,1 %), Total (20 %), CNPC (20 %) и китайский Фонд шелкового пути (9,9 %). Стоимость – 26,9 млрд долл. США.

Предыстория проекта «Новатэк» выкупил 51% «Ямал СПГ» в 2009 г. В 2011 г. компания довела свою долю до 100 %, чтобы вскоре продать 20%-ную долю французской Total. В 2013 г. в проект вошла китайская CNPC, приобретя 20 %, а в 2015 г. – Фонд шелкового пути (9,9 %).

Финансирование проекта

Окончательное инвестиционное решение по проекту совет директоров «Ямала СПГ» принял в декабре 2013 г.: необходимые капиталовложения были оценены тогда в 26,9 млрд долл. США.

В 2010 г. «Новатэк» и «Газпром» заключили агентское соглашение, по которому «Газпром экспорт» за комиссию должен был «проводить» газ через границу, при том что его собственником должен был оставаться оператор проекта. Однако к концу 2012 г. ни одного контракта на поставку газа с «Ямала СПГ» «Газпром экспорт» не заключил; в результате у акционеров проекта не было возможности использовать эти контракты в качестве залога под получение банковских средств.

В 2013 г. экспорт сжиженного газа был частично либерализован: право поставлять СПГ за рубеж получили государственные компании, ведущие добычу на шельфе, а также компании, у которых по состоянию на 1 января 2013 г. в лицензиях на месторождения было предусмотрено строительство СПГ-завода или отправка добываемого газа на сжижение. Помимо «Газпрома», этим критериям соответствовали «Роснефть» и «Новатэк».

В результате уже в ноябре 2013 г. «Ямал СПГ» заключила контракт с испанской Gas Natural Fenosa (GNF) на ежегодную поставку 2,5 млн т СПГ в течение 25 лет. Вслед за этим последовали соглашения с Total (4 млн т), китайской PetroChina («дочкой» CNPC, 3 млн т), а также трейдерами «Новатэка» и «Газпрома» – Novatek Gas & Power (2,9 млн т) и Gazprom Marketing & Trading Singapore (3 млн т). К марту 2016 г. по долгосрочным соглашениям было законтрактовано 96 % сжиженного газа, который будет производиться на заводе.

В 2014 г. «Новатэк» попал под санкции. Поэтому ключевую роль в финансировании проекта сыграли российские и китайские госбанки. В апреле 2016 г. «Ямал СПГ» заключил кредитное соглашение со «Сбербанком» и «Газпромбанком» на 3,6 млрд евро сроком на 15 лет. Тогда же была достигнута договоренность с Экспортно-импортным банком Китая и Банком развития Китая о предоставлении кредитов на 9,3 млрд евро и 9,8 млрд юаней (в сумме около 12 млрд долл. США).

Небольшую долю в финансировании составили кредиты от европейских и японских банков. В декабре 2016 г. «Ямал СПГ» подписал соглашение с японским JBIC о займе на 200 млн евро, а также с итальянским Intesa Sanpaolo о займах на 750 млн под страховое покрытие SACE и COFACE – итальянского и французского экспортно-кредитных агентств. Наконец, в июне 2017 г. «Ямал СПГ» привлек еще один кредит от европейских банков (в том числе Raiffeisen Bank International AG и Intesa Sanpaolo), на сумму 425 млн евро под страховое покрытие экспортно-кредитных агентств Швеции (EKN) и Германии (Euler Hermes).

Льготы для проекта

Правительство предоставило проекту несколько налоговых и таможенных льгот. В течение 12 лет с начала добычи на Южно-Тамбейском месторождении будет действовать нулевая ставка НДПИ на газ и налога на имущество (при условии добычи не более чем 250 млрд куб. м), а также сниженная ставка налога на прибыль (с 18% до 13,5%). К числу льгот также относятся нулевые пошлины на экспорт СПГ и освобождение от НДС при покупке оборудования, не имеющего аналогов в России.

Транспортировка СПГ

Один из ключевых рисков проекта – перевозка СПГ по Северному морскому пути. Круглогодичная транспортировка из порта Сабетта будет возможна только в западном направлении, в то время как в восточном – лишь с июля по декабрь. Для перевозки будут использоваться танкеры арктического класса Arc 7, рассчитанные на температуру до минус 50 градусов по Цельсию и прохождение льдов толщиной более 2,1 метра без сопровождения ледоколов.

В общей сложности будет задействовано 15 танкеров – все они будут сооружены на корейской верфи Daewoo Shipbuilding & Marine Engineering (DSME). Первый такой танкер, «Кристоф де Маржери» (названный в честь президента Total, погибшего в авиакатастрофе во Внуково в 2014 г.), в зимнюю навигацию 2016–2017 гг. успешно прошел ледовые испытания, а в минувшем августе провел первый рейс, доставив СПГ из Норвегии в Южную Корею за 17 дней.

В летнюю навигацию арктические СПГ-танкеры будут доставлять СПГ потребителям напрямую, а в зимнюю они будут заходить в терминал Зебрюгге, где бельгийская компания Flyxus (Yamal Trade, 100%- ная «дочка» «Ямал СПГ,» заключила с ней контракт на 20 лет) будет оказывать услуги по перевалке СПГ на танкеры конвенционного типа для последующей доставки потребителям в Азии через Суэцкий канал.

Согласно оценкам «Ямал СПГ», доставка СПГ в азиатские страны через восточное направление будет занимать в два раза меньше времени, чем через западное. Однако в полной мере реализовать это преимущество будет невозможно до тех пор, пока «Атомфлот» не введет в строй универсальные атомные ледоколы мощностью 60 МВт – «Арктика», «Сибирь» и «Урал»; их сдача намечена на 2019, 2020 и 2021 гг

Сроки запуска СПГ-завода

Запуск первой очереди «Ямала СПГ» мощностью 5,5 млн т состоялся в декабре 2017 г. Ввод в строй второй очереди намечен на III квартал 2018 г., а третьей – на I квартал 2019 г. В начале октября «Новатэк» анонсировал планы по вводу четвертой линии завода мощностью до 1 млн т. Ее проектирование уже завершила НИПИгазопереработка, принадлежащая «Сибуру». Ввод в эксплуатацию намечен на IV квартал 2019 г.

Перспективы проекта

Конечный успех «Ямала СПГ» будут зависеть от его рентабельности для инвесторов. В силу низкой себестоимости добычи на Южно-Тамбейском месторождении проект в значительной мере защищен от рисков падения цен на СПГ, тем более что некоторые из экспортных контрактов (в частности, с китайской CNPC) привязаны к нефтяному индексу JCC (Japanese Crude Cocktail), одному из самых дорогих в мире.

В силу законтрактованности почти всего сжиженного газа проект защищен и от риска перепроизводства на мировом рынке. Впрочем, уже сам факт запуска завода на Ямале в некоторой степени можно считать успехом: среди российских СПГ-проектов, заявленных в последние десять лет, это единственный, что был доведен до конца.

«Сахалин-2»

Завод по производству СПГ проектной мощностью 9,6 млн т на ресурсной базе Лунского месторождения острова Сахалин. Оператор проекта – компания Sakhalin Energy, совладельцами которой являются «Газпром» (50 % плюс одна акция), Shell (27,5 % минус одна акция), Mitsui (12,5 %) и Mitsubishi (10 %).

Предыстория проекта

Компания Sakhalin Energy была создана в 1994 г. для освоения Пильтун-Астохского и Лунского месторождений с общими запасами 182,4 млн т нефти и 633,6 млрд куб. м газа в рамках проекта «Сахалин-2», реализуемого в соответствии с соглашением о разделе продукции (СРП). Режим СРП наделяет оператора правом на поиск, разведку и добычу нефти и газа.

Помимо инвестиций в освоение месторождений, оператор обязан вносить плату за геологическую информацию о недрах, разовые и регулярные платежи

за пользование недрами (ренталс), а также уплачивать страховые взносы и налог на прибыль. Получив компенсацию расходов на освоение месторождения, оператор делит прибыльную продукцию с государством или платит ему денежный эквивалент. На условиях СРП также реализуется проект «Сахалин-1» (оператор – «Эксон Нефтегаз Лимитед») и осваивается Харьягинское нефтяное месторождение (оператор «ЗАРУБЕЖНЕФТЬ-добыча Харьяга»). До 2007 г. основным акционером Sakhalin Energy была Shell, которой принадлежало 55 %, на долю же Mitsui и Mitsubishi приходилось 25 % и 20 % соответственно. В декабре 2006 г. участники проекта согласились продать половину своих акций «Газпрому» за 7,45 млрд долл. США, – сделка была закрыта четыре месяца спустя. Продаже предшествовал ряд экологических претензий со стороны регуляторов. Так, Росприроднадзор пригрозил через суд расторгнуть СРП, обвинив Sakhalin Energy в несоблюдении экологического законодательства. В свою очередь, Федеральное агентство по водным ресурсам приостановило действие 12 из 19 лицензий на водопользование компании «Старстрой», являвшейся генеральным подрядчиком строительства трубопровода, предназначенного для транспортировки газа с Лунского месторождения на севере острова до СПГ-завода, расположенного на юге. После сделки эти лицензии были восстановлены. Претензии регуляторов снизили стоимость контрольного пакета Sakhalin Energy – накануне сделки эксперты оценивали его в 8–10 млрд долл. США. Этот же фактор стал одной из причин задержки ввода СПГ-завода в эксплуатацию: его планировалось пустить в строй в сентябре 2008 г., однако эксплуатация началась лишь в феврале 2009 г., а первый газовоз прибыл в Японию в апреле.

В результате Sakhalin Energy столкнулась с риском невыполнения обязательств перед клиентами. Уже к февралю 2007 г. компания законтрактовала 98 % СПГ. Помимо Shell Eastern Trading, заключившей соглашение на покупку 1,6 млн т СПГ в год, его крупнейшими потребителями стали корейская Kogas (1,5 млн т), а также японские Tokyo Electric Power (1,5 млн т), Tokyo Gas (1,1 млн т), Kyushu Electric (0,5 млн т), Toho Gas (0,3 млн т), Hiroshima Gas (0,2 млн т) и Osaka Gas (0,2 млн т), а срок действия большинства договоров составил от 20 до 24 лет.29 Чтобы не допустить срыва поставок, Sakhalin Energy была вынуждена приобретать СПГ на стороне, и из-за разницы между законтрактованной ценой и стоимостью покупки СПГ на рынке потери компании составили 1,24 млрд долл. США.

Проект третьей линии СПГ-завода

Фактическая мощность завода оказалась выше проектной: в 2016 г. на двух технологических линиях было произведено 10,93 млн т СПГ, которые затем были экспортированы в Японию (67,4 % объема поставок), Южную Корею (17,1 %), Китай (3 %) и на Тайвань (12,5 %)31. Участники проекта уже много лет обсуждают строительство третьей очереди, однако инвестиционное решение по ней пока не принято. Одна из причин – неопределенность ресурсной базы: газ для проекта планировалось поставлять с Южно- Киринского месторождения «Газпрома», осваивать которое невозможно без закупки оборудования для подводной добычи у норвежской Aker и американских Cameron, GE Subsea и FMC Technologies. Однако поставки такого оборудования в августе 2015 г. попали под санкции США. Сырьем для третьей линии может стать и газ проекта «Сахалин-1», однако «Газпрому» долгое время не удавалось договориться с одним из его акционеров – «Роснефтью» – о цене поставок: «Роснефть» хотела продавать газ по экспортному нетбэку (экспортная цена минус пошлины и транспортные расходы), тогда как «Газпром» был готов покупать его лишь по тарифам ФСТ. В сентябре стороны все же пришли к консенсусу: «Газпром» согласился ежегодно поставлять 2,3 млрд куб. м газа для «Восточной нефтехимической компании» «Роснефти, а «Роснефть» пообещала передавать «Газпрому» газ «Сахалина-1» для третьей линии СПГ-завода «Сахалина-2».

Однако даже при условии разрешения проблем с сырьем третья линия СПГ-завода будет введена в строй не раньше 2023 г. – такой срок «Газпром» указал в меморандуме к мартовскому выпуску еврооблигаций.

Приоритетами для компании сейчас остаются газопроводы «Северный поток-2», «Сила Сибири» и «Турецкий поток». До их завершения реальных инвестиций в проект, который, по некоторым экспертным оценкам, обойдется «Газпрому» в 5–6 млрд долл. США, ждать вряд ли стоит.

«Арктик СПГ-2»

Проект завода по производству СПГ из трех очередей общей мощностью до 18 млн т. Ресурсной базой должно будет стать Утреннее месторождение доказанными запасами 388,5 млрд куб. м (согласно классификации SEC по состоянию на 31 декабря 2016 г.), расположенного на соседнем с Ямалом Гыданском полуострове. Лицензией на него владеет «дочка» «Новатэка» «Арктик СПГ-2».

Технические аспекты проекта

Технико-экономическое обоснование (ТЭО) проекта будет представлено не раньше 2018 г. Согласно предварительной оценке «Новатэка», за счет 30%-ого снижения средних капиталозатрат в сравнении с «Ямалом СПГ» его стоимость составит 19 млрд долл. США. В отличие от проекта «Ямал СПГ», линии по сжижению газа будут расположены не на берегу, а в Карском море на гравитационных платформах; как и остальное оборудование, они будут произведены на Кольской верфи в Мурманской области. Лицензия на технологию сжижения газа уже приобретена у немецкой Linde AG – об этом было объявлено в мае 2017 г. В целях реализации проекта Linde AG подписала с «Новатэком» и соглашение о стратегическом сотрудничестве, к которому также присоединились французская Technip и Научно-исследовательский и проектный институт по переработке газа (НИПИГАЗ).

Потенциальные участники и кредиторы

У проекта, возможно, будет тот же состав участников, что и у «Ямала СПГ». Об интересе к «Арктик СПГ-2» со стороны китайской CNPC в августе 2016 г. сообщал начальник управления ее внешних связей Ли Юэцян. О желании участвовать в проекте в июле 2017 г. заявлял и президент Total Патрик Пуянне: правда, по его словам, компания пока не решила, будет ли она участвовать в нем напрямую или же опосредованно, через партнерство с «Новатэком», в капитале которого Total принадлежит 19 % .

Проект может получить финансирование со стороны японского банка JBIC, ранее предоставившего «Ямалу СПГ» заем на 200 млн долл. США – об этом в ноябре 2016 г. заявлял главный исполнительный директор JBIC Тадаси Маэда.

Риски проекта

Один из рисков проекта – растущая конкуренция на мировом рынке СПГ, под влиянием которого законтрактовать газ с «Арктик СПГ-2» будет непросто. Производство сжиженного газа на втором заводе «Новатэка» должно будет начаться в 2022 г.: по оценке Международного энергетического агентства, к этому моменту глобальное производство СПГ вырастет до 650 млрд куб. м в год в сравнении с 452 млрд в 2016 г., тогда как спрос достигнет лишь 460 млрд. В таких условиях у потребителей будет больше возможностей добиваться низких цен. Нельзя исключать и сложностей с привлечением внешнего финансирования: как и в случае с «Ямалом СПГ», участникам проекта придется рассчитывать в первую очередь на средства азиатских банков.

Впрочем, более детально перспективы проекта будут ясны только после запуска «Ямал СПГ»: от его рентабельности во многом зависит окончательное инвестиционное решение по «Арктик СПГ-2».

«Штокмановский СПГ»

Проект завода по производству СПГ мощностью 7,5 млн т на ресурсной базе Штокмановского месторождения шельфа Баренцева моря с запасами 38 трлн куб. м газа. Оператором проекта должна была стать компания Shtokman Development AG, в которой 51 % принадлежал «Газпрому», 25 % – французской Total и еще 24 % – норвежской StatoilHydro.

Предыстория и перспективы

Shtokman Development AG была создана в 2008 г. в качестве сервисной компании, которая должна была построить добывающие платформы и СПГ- завод. Владеть ими она должна была в течение 25 лет, получая от «Газпрома» плату за услуги по добыче и переработке. По истечении этого срока свои доли в ней Total и StatoilHydro должны были продать «Газпрому», который с самого начала проекта должен был заниматься маркетингом газа.

Принять окончательное инвестиционное решение первоначально планировалось в 2009 г., начать добычу газа (23,7 млрд куб. м в год) – в 2013 г., а пустить в строй завод СПГ – в 2014 г. Эти работы оценивались 15 млрд долл. США.

Однако из-за глобального кризиса и падения цен на нефть акционеры проекта были вынуждены пересмотреть эти планы: в 2010 г. срок начала добычи был перенесен на 2016 г., а ввода в эксплуатацию СПГ-завода – на 2017 г.47 Затянулся и поиск партнеров для экспортных контрактов – заключить их «Газпром экспорт» планировал до конца 2009 г.48 Однако потенциальные покупатели нашлись лишь в 2011 г.: ими стали индийские Petronet LNG, GSPC и GAIL, с которыми GM&T, трейдинговая «дочка» «Газпрома», подписала меморандумы о взаимопонимании.

Без трудностей не обошлось и при обсуждении технологических аспектов проекта. Первоначально добываемый газ планировалось поровну делить между трубопроводными поставками и поставками для сжижения. Однако в 2012 г. «Газпром» предложил сжижать почти 100 % добываемого газа, за исключением 1,7 млрд куб. м, которые должны были идти на газоснабжение Мурманской области – с этой схемой была согласна StatoilHydro, Total же считала, что это предложение требует обсуждения. Другим негативным фактором стало удорожание проекта: к 2012 г. он оценивался уже в 30 млрд долл. США. Наконец, из-за сланцевой революции проект лишился потенциального рынка сбыта: за 2009–2013 гг. США сократили импорт СПГ в 4,7 раза: с 452 млн до 96,9 млн куб. футов в год53. Как следствие, инвестиционное решение по проекту так и не было принято, и «Газпром» был вынужден от него на неопределенное время отказаться. В мае 2013 г. компания признала, что Штокман будет осваиваться уже будущими поколениями. Три месяца спустя «Газпром» отменил тендер на проектирование СПГ-завода.

За год до этого истекло акционерное соглашение по Shtokman Development AG: StatoilHydro вышла из него, зафиксировав убыток в 335 млн долл. США, потери же Total составили 350 млн долл. США.

«Дальневосточный СПГ»

Проект завода по производству СПГ мощностью 5 млн т в год с возможностью расширения до 10 млн т. Его ресурсной базой должны будут стать месторождения проекта «Сахалин-1» – Чайво, Одопту и Аркутун-Даги с запасами 307 млн т нефти и 485 млрд куб. м газа, которые разрабатываются консорциумом «Эксон Нефтегаз Лимитед» (по 30 % – у ExxonMobil и японской Sodeco, по 20 % – у «Роснефти» и индийской ONGC).

Предыстория и перспективы

«Дальневосточный СПГ» – совместный проект «Роснефти» и ExxonMobil. Работа над ним ведется с февраля 2013 г., когда компании заключили меморандум о взаимопонимании, в котором закрепили намерение оценить целесообразность строительства СПГ-завода на российском Дальнем Востоке. Площадкой для завода должен будет стать либо поселок Ильинское на юге Сахалина, либо порт Де-Кастри в Хабаровском крае. Окончательный выбор зависит от решения проблем с инфраструктурой для транспортировки газа с севера острова.

С 2013 г. «Роснефть» пыталась получить доступ к Транссахалинской трубопроводной системе, которая была возведена акционерами проекта «Сахалин-2» для поставок газа на первый в России СПГ-завод мощностью 9,6 млн т. В 2015 г. Федеральный арбитражный суд Дальневосточного округа обязал Sakhalin Energy предоставить «Роснефти» доступ к свободным мощностям трубопровода, однако они составляют не более 2 млрд куб. м в год, в то время как «Роснефть» рассчитывала на возможность транспортировки до 8 млрд куб. м. Выходом могло бы стать строительство второй ветки газопровода – для «Роснефти» это будет дешевле постройки собственного газопровода с нуля. Однако на это требуется согласие акционеров Sakhalin Energy и в первую очередь «Газпрома». С учетом затрат на расширение Транссахалинской трубопроводной системы «Роснефть» оценивала проект «Дальневосточный СПГ» в 12 млрд долл. США, а без них – в 8 млрд долл. США60. Эти инвестиции могут остаться на бумаге, если будет подтверждена предварительная договоренность «Роснефти» и «Газпрома» об обмене газом на Дальнем Востоке – газа «Сахалина-1» и для третьей очереди СПГ-завода «Сахалина-2», и для завода «Роснефти» и ExxonMobil не хватит. Официально «Роснефть» от проекта пока что не отказалась. О сохранении интереса к нему в сентябре сообщил Стивен Батт, президент «Эксон Нефтегаз Лимитед», компании-оператора проекта «Сахалин-1», в состав которой может быть включен «Дальневосточный СПГ» во избежание влияния санкций.

«Печора СПГ»

Проект завода по производству СПГ мощностью 4 млн т на ресурсной базе Кумжинского и Коровинского месторождений Ненецкого автономного округа с общими запасами 165 млрд куб. м газа по категории АВС1+С2. Оператор проекта – совместное предприятие «Роснефти» и группы «Аллтек», созданное в 2015 г.

Предыстория и перспективы

Проект «Печора СПГ» впервые был анонсирован в декабре 2009 г. компанией «СН-Нефтегаз» (в июле 2010 г. она была переименована в ООО «Печора СПГ»), входящей в группу «Аллтек»62. В 2010 г. было принято окончательное решение о реализации проекта: площадкой для него должен был стать поселок Индига в незамерзающей части побережья Баренцева моря в 230 км от Нарьян-Мара. Начать строительство планировалось в 2011 г., а пустить завод в строй – не позже 2015 г. Инвестиции в проект оценивались в 6 млрд долл. США, из которых 3,5 млрд долл. США должны были пойти на строительство завода, 1,5 млрд долл. США – на добычу и еще 1 млрд долл. США – на транспортную инфраструктуру. Расширить ресурсную базу проекта «Аллтек» рассчитывал за счет покупки лицензий на освоение Вайнейвисского и Лаявожского месторождений, находившихся тогда в нераспределенном фонде недр – в этом случае мощность СПГ-завода можно было увеличить до 8 млн т. Однако по сей день проект так и остается на бумаге. Ключевая причина – отсутствие у его оператора прав на экспорт СПГ, которым, согласно действующему законодательству, обладают госкомпании, работающие на шельфе, а также компании, в лицензиях на месторождения которых по состоянию на 1 января 2013 г. было предусмотрено строительство завода СПГ или направление добываемого газа на сжижение.

Помимо «Газпрома», этим критериям соответствует только «Роснефть» и «Новатэк». Чтобы получить право на экспорт, «Аллтек» пошла на организацию совместного предприятия с «Роснефтью». Рамочное соглашение о его создании было подписано 23 мая 2014 г., а уже 27 мая первый зампред Комитета ГД по природным ресурсам Валерий Язев внес на рассмотрение законопроект, который позволял экспортировать СПГ компаниям, в лицензиях на месторождения которых строительство завода СПГ было предусмотрено по состоянию не на 1 января 2013 г., а на 1 июля 2014 г., что открыло бы «Печоре СПГ» доступ на зарубежные рынки. Однако документ получил негативные отзывы Минэнерго, Минэкономразвития и Минфина и поэтому принят не был. Участникам проекта не удалось и получить лицензии на Вайнейвисское и Лаявожское месторождения – аукцион на их покупку в июне 2016 г. выиграл «Газпром», предложив за них 23,3 млрд руб. при стартовом платеже в 8 млрд.

В этой связи «Роснефть» стала рассматривать возможность строительства вместо завода СПГ газохимического комплекса по производству 6,9 млн т метанола или 4,3 млн т металона и 3,3 млн т карбамида. Впрочем, проект СПГ-завода окончательно не положен под сукно: в июне о поиске для него стратегического инвестора заявляла вице- президент «Роснефти» Влада Русакова. Возможно, им станет BP: в июле на Всемирном нефтяном конгрессе в Стамбуле об интересе к участию в нем заявил Роберт Дадли. В случае покупки доли в проекте BP застолбит его на будущее.

Малотоннажные СПГ-проекты

В последнее время российские компании стали проявлять интерес к строительству малотоннажных СПГ-заводов (годовой мощностью до 1 млн т по классификации Международного газового союза). Конечные потребители СПГ, произведенного на таких заводах, используют его преимущественно в жидком, а не регазифицированном виде. За рубежом к их числу относятся судоходные компании, а также предприятия малой электрогенерации и наземного транспорта.

Развитию глобального рынка малотоннажного СПГ в первую очередь способствует ужесточение экологического регулирования на морском транспорте. Так, с 2015 г. право на перевозку грузов в Балтийском и Северном морях имеют лишь те суда, в топливе которых доля серы не превышает 0,1 % – ранее предельно допустимым был уровень в 1 %. В ближайшие годы подобное ужесточение произойдет и в других акваториях мира: к 2020 г. предельный уровень содержания серы в топливе судов, допускаемый Международной морской организацией, снизится с нынешних 3,5 % до 0,5 %. Это заставит морских перевозчиков искать замену мазуту, одной из альтернатив которому является сжиженный газ.

В России к числу малотоннажных проектов относится, в частности, «Владивосток СПГ» «Газпрома». О планах возвести завод СПГ в бухте Перевозная Хасанского района Приморского края компания заявила в 2013 г. Первоначально планировалось, что его мощность достигнет 10 млн т (с возможностью расширения до 15 млн), а ресурсной базой станет либо Чаяндинское месторождение Якутии (с запасами 1,4 трлн куб. м газа), либо группа месторождений проекта «Сахалин-3» – Южно-Киринское (с запасами 711,2 млрд куб. м), Киринское (162,5 млрд куб. м) и Мынгинское (19,8 млрд куб. м). В проекте должен был принять участие «Газпромбанк»: как и в случае с «Балтийским СПГ», банк должен был получить до 49 % в компании- операторе, чтобы привлечь финансирование российских и зарубежных финансовых институтов.

Еще одним участником мог стать японский концерн Japan Far East Gas Co. в составе Itochu, Japex, Marubeni, Inpex и Cieco – в июне 2013 г. «Газпром» заключил с ним меморандум о взаимопонимании. Однако эти планы не воплотились в жизнь. Чаяндинское месторождение стало ресурсной базой для экспорта газа в Китай по трубопроводу «Сила Сибири», поставки по которому начнутся в декабре 2019 г. На Южно-Киринском месторождении в результате доразведки были найдены большие запасы нефти; поскольку при добыче сначала извлекается нефть и лишь затем – газ, сроки вывода месторождения на пиковую добычу в 16 млрд куб. м газа были перенесены с 2020 г. на 2023–2024 гг. А в 2015 г. Южно-Киринское попало под секторальные санкции США: компаниям – производителям оборудования для подводной добычи было запрещено поставлять его оператору месторождения88. Под санкции попал и «Газпромбанк», из-за чего в проекте он остался лишь в качестве финансового консультанта. В силу этого в 2015 г. «Газпром» был вынужден исключить проект стоимостью 12 млрд долл. США из списка приоритетных.

В нынешнем году «Владивосток СПГ» был реанимирован, правда, уже в ином формате: «Газпром» планирует переориентировать его под поставку топлива для бункеровки – об этом Алексей Миллер сообщил в конце июня. Для российского Дальнего Востока это будет первый подобный проект, тогда как на северо-западе СПГ для заправки судов производят сразу несколько предприятий. Речь, в частности, идет о заводах в Кингисеппе (мощностью в 10 тыс. т в год) и Пскове (23 тыс. т), которые были введены в строй в 2008 и 2013 гг. компанией «Криогаз», подконтрольной «Газпромбанку». Эта же компания ведет строительство заводов в Петрозаводске (100 тыс. т), Калининграде (150 тыс.) и порту Высоцк Ленинградской области (660 тыс. т). В минувшем июле 51%-ную долю в проекте в Высоцке выкупил «Новатэк». Еще один проект принадлежит компании «СПГ-Горская», строящей в Санкт-Петербурге завод мощностью 1,26 млн т для бункеровки судов, находящихся в Финском заливе.

Доклад подготовлен аналитиками PwC. Оригинал доклада: /www.pwc.ru/

Print This Post

Твитнуть

Print This Post

Твитнуть