Ямал СПГ: новый драйвер российской энергетики

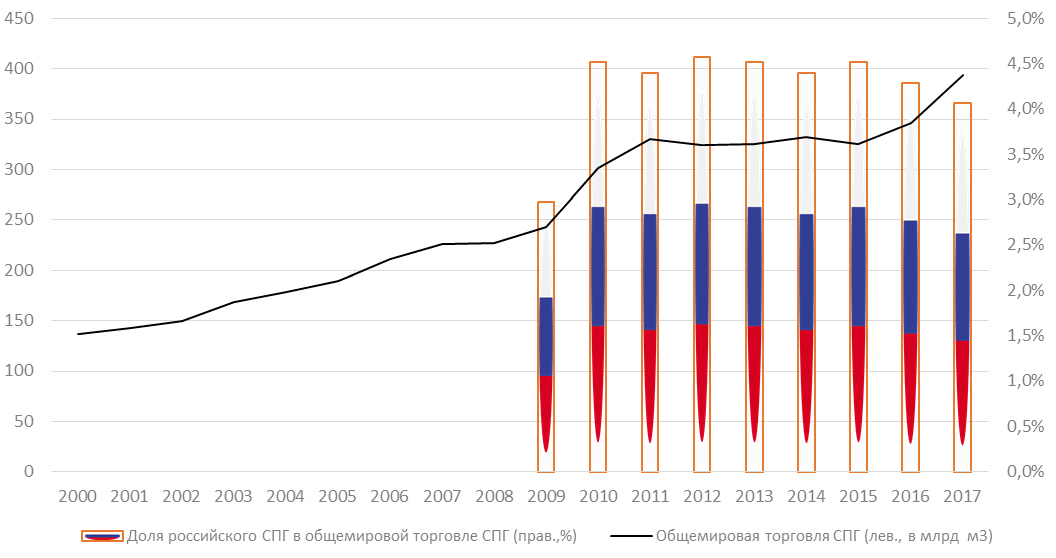

Сжиженный природный газ (СПГ) долгое время был неудобным вопросом для российских энергетиков. Первые предложения по его внедрению в энергетическую матрицу страны звучали еще в далекие 1970-е гг. Фактически же сжиженный газ стал частью энергетической повестки лишь с середины 2000-х гг., после того как был запущен проект «Сахалин-2». Однако даже выход «Сахалин-2» на проектную мощность в 14,5 млрд куб. м к 2011 г. не вывел Россию в «гиганты» СПГ — ее доля на общемировом рынке колебалась в интервале 4–5% (см. График 1), и трубопроводному экспорту отдавалось ощутимо большее значение. Все изменилось после того, как российские власти столкнулись с безоговорочным успехом проекта «Ямал СПГ», результаты которого подтолкнули их к постановке более амбициозных задач.

График 1. Торговля СПГ и объемы российского экспорта СПГ в 2000–2017 гг. Источники: BP Statistical Review 2018, ПАО «Газпром», Министерство энергетики РФ.

Однобокое целеполагание — это главная причина, по которой Россия до сих пор является относительно небольшим игроком на рынке СПГ. После долгих лет интеллектуального брожения по вопросу целесообразности монополии «Газпрома» на внешнюю торговлю в 2013 году наступило переосмысление экспортной стратегии России, которое выразилось в допуске т.н. «независимых» (в данном случае энергетический жаргонизм подразумевает «Роснефть» и «НОВАТЭК») газодобывающих кампаний к экспорту СПГ. Не обремененный всеобъемлющими государственными задачами, НОВАТЭК за последние 5 лет оказался в авангарде российского сектора СПГ, фактически закрепив за собой статус главного экспортера в стране.

Для «энергетических властей», традиционно препятствовавших появлению внутренних конкурентов «Газпрома» и стремящихся к оптимизации сбыта газа, было важнее всего не допустить прямой конкуренции между трубопроводным монополистом и НОВАТЭКом. Хотя на протяжении всего периода строительства «Ямал СПГ» такие опасения не утихали, в итоге они оказались необоснованными. Во-первых, Германия, крупнейший рынок сбыта трубопроводного газа (в 2017 г. «Газпром» поставил 53,44 млрд куб. м газа), не обладает СПГ-терминалом. Во-вторых, второй и третий по масштабу рынки сбыта — Италия и Турция — по большей части вне зоны интереса «Ямал СПГ» ввиду слишком длинной логистической цепочки. В-третьих, акционеры «Ямал СПГ» нацелены на более высокомаржинальные рынки.

История успеха

После того как танкер Christophe de Margerie, названный в честь трагически погибшего главы французской компании Total, 8 декабря 2017 г. отправился в направлении Великобритании, было дано начало стремительному росту «Ямал СПГ». Изначально предполагалось, что в ходе спотового периода реализации сжиженного природного газа (декабрь 2017 г. – апрель 2018 г.) будет реализовано 14 судов. Однако объем выпуска и отгрузки превзошли все ожидания, так как в указанный период из порта Сабетты было отправлено 21 судно (см. График 2). 1 апреля 2018 г. начались поставки по долгосрочным контрактам с Total (4 млн т СПГ в год), CNPC (3 млн т СПГ в год), Gazprom Marketing & Trading (2,9 млн т СПГ в год), Gas Natural Fenosa (2,5 млн т СПГ в год) и NOVATEK Gas & Power (2,4 млн т СПГ в год).

График 2. Спотовые поставки СПГ из Сабетты. Источник: Thomson Reuters

| Очередность | Дата отгрузки | Судно | Место отправки | Объем поставок (куб. м СПГ) |

|---|---|---|---|---|

| 1 | 08.12.2017 | Christophe de Margerie | Великобритания (Isle of Grain) – США (Everett) | 161 905 |

| 2 | 22.12.2017 | Clean Ocean | Испания (Ferrol) | 164 655 |

| 3 | 29.12.2017 | LNG Jurojin | Южная Корея (Pyongtaek) | 163 475 |

| 4 | 08.01.2018 | Christophe de Margerie | Великобритания (Milford Haven) | 164 130 |

| 5 | 12.01.2018 | Борис Вилькицкий | Франция (Dunkerque) | 163 223 |

| 6 | 17.01.2018 | Maran Gas Posidonia | Иордания (Aqaba) | 154 025 |

| 7 | 23.01.2018 | Patris | Индия (Dahej) | 163 284 |

| 8 | 31.01.2018 | Flex Endeavor | Южная Корея (Incheon) | 164 124 |

| 9 | 02.02.2018 | Excalibur | Южная Корея (Tongyeong) | 130 185 |

| 10 | 10.02.2018 | BW GDF Suez Brussels | Южная Корея (Incheon) | 141 031 |

| 11 | 17.02.2018 | Борис Вилькицкий | Франция (Montoir) | 164 613 |

| 12 | 17.02.2018 | Федор Литке | Нидерланды (Rotterdam) | 161 533 |

| 13 | 21.02.2018 | Maran Gas Ulysses | Великобритания (Milford Haven) | 164 311 |

| 14 | 27.02.2018 | Псков | Индия (Hazira) | 164 034 |

| 15 | 02.03.2018 | Эдуард Толль | Великобритания (Isle of Grain) | 163 384 |

| 16 | 10.03.2018 | Федор Литке | Франция (Dunkirk) | 164 559 |

| 17 | 15.03.2018 | Christophe de Margerie | Франция (Montoir) | 164 481 |

| 18 | 22.03.2018 | Борис Вилькицкий | Нидерланды (Rotterdam) | 164 613 |

| 19 | 25.03.2018 | Эдуард Толль | Испания (Bilbao) | 164 083 |

| 20 | 29.03.2018 | Владимир Русанов | Нидерланды (Rotterdam) | 164 296 |

| 21 | 31.03.2018 | Федор Литке | Бельгия (Zeerbrugge) | 164 189 |

Благодаря переходу на поставки по долгосрочным контрактам, география поставок расширилась — в дополнение к девяти государствам, указанным выше, добавились также Египет, Китай и другие. Китай и Индия будут играть все большую роль в процентном объеме поставок «Ямал СПГ» — объемы Gazprom Marketing & Trading будут поступать в Индию для обеспечения контракта с индийской компанией GAIL, в то время как китайская национальная компания CNPC будет направлять свои 3 млн т СПГ в год на свои нужны. Примечательно, что CNPC сочетает участие в трубопроводном проекте «Сила Сибири» и в «Ямале СПГ» пока без каких-либо отрицательных последствий.

Успех «Ямал СПГ» во многом связан с мерами государственной поддержки — для новых СПГ-проектов была отменена экспортная пошлина а также НПС на импортное оборудование; на первые 12 лет производства компании также были освобождены от уплаты НДПИ. К тому же российские власти фактически взяли на себя строительство порта Сабетта и закупку 16 танкеров-ледоколов класса Arc7. При этом акционерами «Ямал СПГ» была проделана большая работа, чтобы первый арктический СПГ-терминал в мире был запущен вовремя и следующие линии производства были внедрены значительно раньше изначально определенного срока (вторая линия была запущена в августе 2018 г., третья — в первом квартале 2019 г.).

Относительная удаленность Обской губы от мировых рынков СПГ и сложность судоходства в мерзлых водах Карского моря возмещаются географическими преимуществами «Ямал СПГ». Сжижение природного газа до необходимой температуры (–170 градусов) происходит быстрее и, с финансовой точки зрения, выгоднее при арктических температурных условиях, нежели в субтропическом климате Луизианы или северного побережья Австралии. Таким образом, принимая во внимание колоссальный ресурсный потенциал Ямальского и Гыданского полуострова, есть все основания для того, чтобы развить успех «Ямал СПГ» и дать ход другим проектам.

Благодаря государственным мерам поддержки, точка рентабельности «Ямал СПГ» сместилась из интервала 10–11 долл./MMBtu в более приемлемый 6–7 долл./MMBtu, фактически совпадающий со средней ценой в Азиатско-Тихоокеанском регионе. Если учесть, что азиатский рынок СПГ подвержен сезонным колебаниям (в сентябре-январе цены всегда на порядок выше, чем в марте-июне), это весьма удобная исходная позиция. Следует отметить, что ввиду своеобразия Северного морского пути приоритет поставок будет меняться — в относительно удобный для преодоления Северного морского пути поздневесенний-осенний период большая часть поставок будет направлена в сторону Азии, в то время как в условиях тяжелого льда, несмотря на наличие атомных ледоколов, поставщикам придется в большей мере ориентироваться на Европу и Средиземноморье.

Логистические вопросы занимают видное место, так как на транспортировку энергоресурсов приходится треть финальной цены сжиженного газа «Ямал СПГ». В перспективе этот показатель может снижаться по мере улучшений мореходных качеств Северного морского пути. На данный момент прямые поставки в Азию в судоходный сезон возможны лишь в июне-ноябре, однако по мере таяния льдов этот интервал может расширяться, улучшая рентабельность «Ямал СПГ». Оптимизации затрат будет также способствовать организация перевалочного хаба в Авачинском заливе на юго-востоке Камчатки — от камчатского побережья до рынков сбыта в АТР уже не будет необходимости использовать суда ледового класса для транспортировки СПГ.

Вызов будущего

Принимая во внимание тот факт, что реализация «Ямал СПГ» обеспечит прирост ВВП России на 0,12%, фактически став единственным масштабным промышленным прорывом санкционного периода после 2015 г., федеральное правительство заинтересовано в дальнейшем наращивании сбыта сжиженного природного газа. Министерство энергетики поставило высокую цель — достигнуть предела производства в 100 млн т СПГ (порядка 136 млрд куб. м) к 2035 г. Таким образом, доля Россия на мировом рынке возросла бы, по крайней мере, втрое — до 15%. Однако даже учитывая, что все проекты НОВАТЭКа, третья линия «Сахалин-2» (5,4 млн т СПГ), «Балтийский СПГ» и все относительно небольшие СПГ проекты будут построены, их общая мощность составит лишь 67–70 млн т, поэтому потребуется серьезно проработать потенциально новые проекты, желательно направленные на азиатские рынки.

Проектируемый на другой стороне Обской губы проект «Арктик СПГ-2» органично продолжает «Ямал СПГ». Во многом используя созданную в Сабетте инфраструктуру, проект «Арктик СПГ-2» идет на несколько шагов впереди — терминал будет не на суше, а на мелководье, существенно увеличивается доля локализованного оборудования (примерно 60%), внедряется уникальная технология. Проект изобилует смелыми решениями — линии для платформы гравитационного типа предполагается построить на Кольской верфи в Мурманске, откуда они будут в уже готовом виде перенаправлены на мелководье Гыданского полуострова и там зафиксированы. Таким образом, акционеры смогут избежать увеличения издержек производства, связанных с необходимостью вести строительство в арктических условиях, в зоне постоянной мерзлоты.

График 3. Параметры «Ямал СПГ», «Арктик СПГ-2» и «Балтийского СПГ»

| Ямал СПГ | Арктик СПГ-2 | Балтийский СПГ | |

|---|---|---|---|

| Производительная мощность | 17,4 млн тонн СПГ/год | 19,8 млн тонн СПГ/год | 10 млн тонн СПГ/год |

| Линии производства | 3 линии по 5,5 млн тонн СПГ, 4-я линия мощностью 0,9 млн тонн СПГ | 3 линии по 6,6 млн тонн СПГ | 2 линии по 5 млн тонн СПГ |

| Ресурсная база | Южно-Тамбейское (1,3 трлн куб. м) | Салмановское (784 млрд куб. м) | газовые месторождения З-Сибири / Ямальского полуострова |

| Год ввода в эксплуатацию | 2017–2020 | 2023–2025 | 2023–2024 |

| Акционерный капитал | НОВАТЭК (50,1%), Total (20%), CNPC (20%), Фонд Шелкового пути (9,9%) | НОВАТЭК (90%, планирует снизить до 60%), Total (10%) | Газпром (50%), Royal Dutch Shell (50%), возможно Mitsui |

Источник: ПАО «НОВАТЭК», ПАО «Газпром».

Сохраняя за собой все те налоговые послабления и налоговые каникулы, в то же время параллельно снизив капитальные издержки на 30%, «НОВАТЭК» и акционеры получают большое преимущество в сравнении с «Ямал СПГ». Стартуя с более низкой (следственно, более рентабельной) базы, они рассчитывают в большей мере направить объемы производства «Арктик СПГ-2» на рынки АТР. С другой стороны, следует отметить, что амбициозность поставленных задач «Арктик СПГ-2» влечет за собой ряд отрицательных аспектов. В случае если российские производители не смогут вовремя запустить производство и обеспечить поставку высокотехнологичного оборудования, задержки в темпах реализации станут неизбежными.

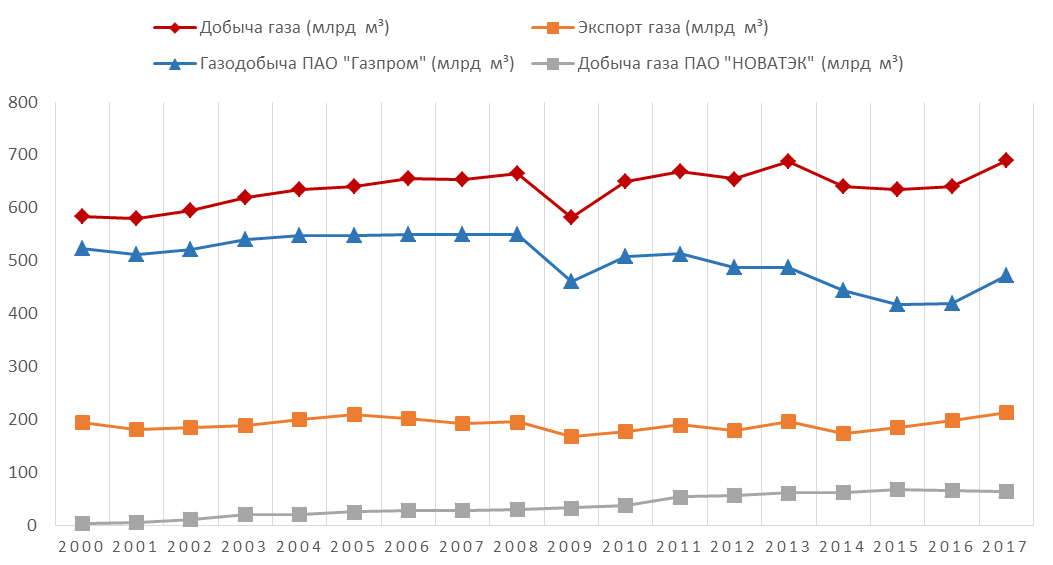

Параллельно с «Арктик СПГ-2» будет развиваться проект «Газпрома» «Балтийский СПГ», реализуемый в плотном сотрудничестве с англо-голландской Royal Dutch Shell. Нововведением этого проекта станет его ресурсная база — так же как и в случае с магистральным трубопроводным транспортом, «Балтийский СПГ» будет питаться из общей газораспределительной системы. В Усть-Луге будет построен терминал по сжижению природного газа, которому суждено стать центром торговли СПГ в балтийском регионе. Так как «Северный поток» ориентируется на тот же рынок, главной задачей последующих лет станет не обеспечение совместимости «Газпрома» и «НОВАТЭК» (см. График 4), а сочетание трубопроводных и СПГ-амбиций «Газпрома».

График 4. Добыча и экспорт газа РФ, включая газодобычу ПАО «Газпром» и ПАО «НОВАТЭК» в 2000–2017 гг.Источник: Министерство энергетики РФ, ПАО «Газпром», ПАО «НОВАТЭК», BP.

Хотя сжиженный природный газ входит в энергетическую матрицу России уже более десяти лет, дальнейшему развитию СПГ-индустрии в России был дан мощный импульс благодаря успешной реализации проекта «Ямал СПГ». Синергетический эффект от освоения новых транспортных путей через Северный морской путь и разработки, казалось бы, почти неограниченных возможностей газодобычи в арктических краях России дает возможность развить успех «Ямал СПГ». Установленный Министерством энергетики России целевой показатель в 100 млн т СПГ к 2035 г. не является недосягаемым, однако для его достижения придется воспрепятствовать привычным соблазнам российской энергетики — монополизации рынка, вмешательству со стороны государства и резким изменениям в сфере налогообложения.

Автор: Виктор Катона, Специалист по закупкам нефти MOL Group, эксперт РСМД

Print This Post

Твитнуть

Print This Post

Твитнуть