Факторный анализ условий освоения арктического шельфа РФ. Различия стратегий ПАО «НК Роснефть» и ПАО «Газпром»

Проблема ресурсного потенциала в России стоит остро уже несколько лет. В последние три года значительно активизировались геологоразведочные работы на континентальном шельфе России, а в частности, на арктическом шельфе. Это связано, в первую очередь, с передачей большого количества лицензий двум российским гигантам: «Роснефти» и «Газпрому».

В связи с огромными территориями участков и их слабой изученностью в условиях санкций возникает вопрос о целесообразности такого лицензионного распределения. Средний размер участков на континентальном шельфе России, по расчетам профессора Юрия Ампилова, составляет 42 тыс. квадратных километров, что во много раз превышает размеры в других странах (для примера, в Канаде 1800 кв. км, в Норвегии 800 кв. км, в США 22 кв. км.). Становится понятно, что в условиях действия санкций такие огромные территории, находящиеся в сложных арктических условиях, будут тяжелым бременем для компаний и планы по геологоразведке придется пересматривать, так как иностранные компании уже покинули российские арктические проекты.

«Роснефть» и «Газпром» оказались в непростой ситуации. Компании не могут привлечь к разведке и добыче иностранных партнеров с их технологиями из-за санкций. Другие российские компании не имеют доступа к шельфу из-за требований законодательства. При всем этом «Газпром» и «Роснефть» вынуждены выполнять лицензионные обязательства, что заставляет их вести геологоразведку по графику лицензий. Это требует больших финансовых вложений, с чем также возникают трудности в силу ограничения доступа к заемному финансированию.

Представляется, что в сложившейся экономико-политической конъюнктуре можно выделить ряд факторов, оказывающих влияние на освоение арктического шельфа России, в частности на две основные компании-недропользователя – «Газпром» и «Роснефть».

ИЗУЧЕННОСТЬ ЛИЦЕНЗИОННЫХ УЧАСТКОВ И КЛИМАТИЧЕСКИЕ УСЛОВИЯ

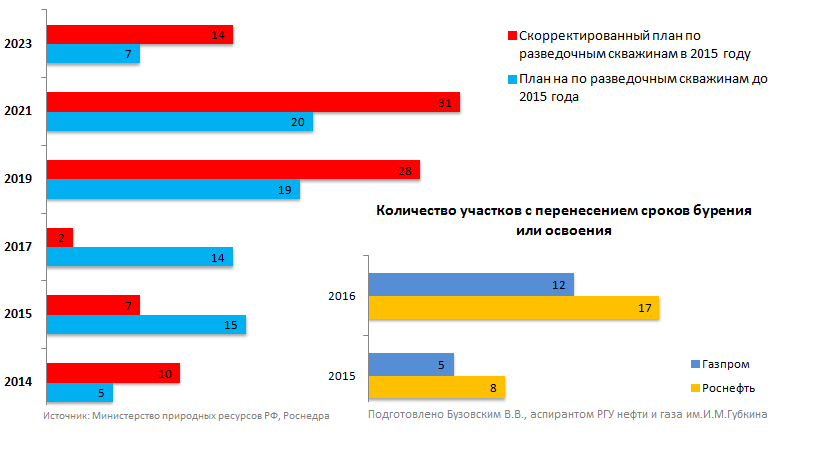

Данный фактор играет значительную роль в условиях санкционного воздействия. Изученность лицензионных участков на арктическом шельфе оставляет желать лучшего. На шельфе более изученной частью является западная, в особенности Карское море, в котором, в частности, «Роснефть» открыла месторождение «Победа». Остальная часть шельфа изучена довольно плохо. Причин тому несколько. Большинство таких территорий попадает в зону со сложными арктическими условиями (участки в море Лаптевых, Восточно-Сибирском и Чукотском морях), либо в глубоководную зону, для работы в которой необходимы прорывные технологии. Кроме того, западный арктический шельф с более изученными участками оказывается условно под двойным запретом, так как технологические санкции действуют на глубоководное бурение в целом (глубже 150-152 метров, линия, которая как раз отрезает большинство западных участков) и на весь арктический шельф вне зависимости от глубин. На Рисунке 1 показана карта распределения участков и линия, дальше которой распространяется запрет на передачу технологий, связанных с глубоководным бурением.

Рисунок 1. Распределение участков на арктическом шельфе.

Рисунок 1. Распределение участков на арктическом шельфе.

На карте видно, что более 50 процентов площади участков в западной части шельфа выходит за «санкционную линию». Слабая изученность и невыгодное расположение снижают инвестиционную привлекательность лицензионных участков и повышают капитальные вложения в их разработку.

При рассмотрении данного фактора ясно просматриваются различия стратегий компаний. «Роснефть» владеет 80% отлицензированных участков на арктическом шельфе, 70% из которых в менее изученной восточной части шельфа, соответственно, и обязательств у нее намного больше. Компания берется за большие, слабо изученные участки, что также увеличивает потребность в инвестициях на их освоение. «Газпром» при этом не стремится к лидерству по объемам территорий, а, судя по всему, нацелен на реальную разработку месторождений в ближайшей перспективе. У компании есть действующее Приразломное месторождение на арктическом шельфе, а также ведется разработка Сахалинского шельфа. «Газпром» берется за небольшие участки, с большей изученностью и вблизи с уже действующими месторождениями, что уменьшает относительную потребность в инвестициях в сравнении с участками «Роснефти».

ТЕХНОЛОГИЧЕСКИЙ ФАКТОР

В силу слабой изученности участков и тяжелых арктических условий, безусловно, необходимы самые передовые технологии для разведки и морской глубоководной добычи. Сегодня у российских компаний таких технологий очень мало, освоение ряда действующих проектов на арктическом мелководье (Приразломное, «Сахалин-2») идет по пути применения существующих западных технологий (зачастую с использованием бывшего в употреблении западного оборудования). Экспертами приводятся различные оценки зависимости российских компаний от иностранных технологий и оборудования: от абсолютной зависимости до 20% технологической автономности. По плану импортозамещения, представленному Минпромторгом, к 2020 году планируется достичь только лишь 60-70%-ой автономности в реализации шельфовых проектов, а на данный момент зависимость оценивается Минпромторгом в 80-90%. Учитывая, что предыдущие планы Правительства не предполагали активных изменений в отрасли, то надеяться на рывок в замещении западных технологий отечественными не приходится. В частности, последний так и не утвержденный проект Энергетической стратегии РФ до 2035 года рассматривал период до 2021-2023 года как адаптационный к новым условиям после введения санкций и обесценения нефти, то есть планировалась лишь реализация уже начатых крупных капиталоемких проектов. Другой пример – это налогообложение в нефтегазовой отрасли. Министерство финансов в условиях жестких бюджетных ограничений пытается максимально сохранить уровень поступлений в бюджет от нефтегазового сектора, либо даже увеличить его (к примеру, налоговый маневр для нефтяной отрасли на данный момент затормозился, НДПИ вырос, а пошлины не снизились), что уменьшает возможные инвестиции в основной капитал компаний. По вопросам налогообложения есть и прогресс, но не слишком значительный: с 2017 года наконец планируется ввести налог на финансовый результат для 16 месторождений. Но, например, режим СРП все еще не рассматривается как наиболее эффективный институциональный и инвестиционный режим, хотя является таковым. Таким образом, даже при форсированном импортозамещении в течение 3-5 лет инвестиции в него должны были быть сделаны еще вчера, при наличии благоприятной налоговой и инвестиционной политике в сопряженных отраслях (машиностроение, НИОКР и т.п.).

«Газпром» в данной ситуации находится в более выгодном положении, так как у него имеется уже действующая МЛСП «Приразломная» в рамках одноименного проекта, «Пильтун-Астохская» и «Лунская» (в рамках проекта «Сахалин-2»), первый в РФ проект подводного закачивания скважин (проект «Киринский») – то есть имеется более широкий, чем у «Роснефти», спектр технологий по работе на шельфе (несмотря на то, что «Роснефть» тоже осваивает шельф Дальнего Востока, но у компании нет ни одного проекта по подводной добыче, что очень важно для работы на глубоководном арктическом шельфе, и нет ни одного действующего проекта именно на арктическом шельфе) правда, только на прибрежном и мелководном. Это дает возможность уже сейчас нарабатывать опыт и постепенно идти к разработке других месторождений, но только в рамках имеющихся технологий и в аналогичных природных условиях. Так, до 2015 года «Газпром нефть» готовилась к разработке в центральной части Печорского моря Долгинского месторождения с запасами 200 млн т нефти. Летом 2014 года компания пробурила четвертую разведочную скважину, которая дала приток в 1,5 млн м3 газа. Планировалось начать добычу на месторождении в 2021 году, но произошел перенос освоения на 2031 год. Компания объясняет перенос неожиданным открытием крупных запасов газа на месторождении, что поменяло представления о коллекторе и вынудило дополнительно его изучить, то есть технологические санкции не нанесли вреда планам, возможно, косвенно лишь финансовые ограничения. Кроме того, европейские партнеры не захотели рисковать и не распространили санкционные технологические запреты на добычу газа.

У «Роснефти» есть один действующий шельфовый проект («Сахалин-1» с американским «Экссоном» и японской «Содеко»). Совместно с «ExxonMobil» компания открыла месторождение «Победа» на Восточно-Приновоземельском-1 участке, однако добыча планировалась только через 5-7 лет, что на текущий момент вызывает сомнения. Практически все проекты компании на трудных участках в западной акватории российской Арктики были связаны с иностранными партнерами: «ExxonMobil», «Statoil», «Eni». В силу санкций «ExxonMobil» свернула на неопределенный срок сотрудничество с «Роснефтью» на этих новых участках. Представители двух других компаний отмечают, что проекты не сворачиваются, однако подвергаются корректировке. Все это говорит о том, что у «Роснефти» в условиях санкций возникнут явные трудности с выполнением обязательств. При этом ни у той, ни у другой российской госкомпании нет собственных технологий освоения глубоководного арктического шельфа.

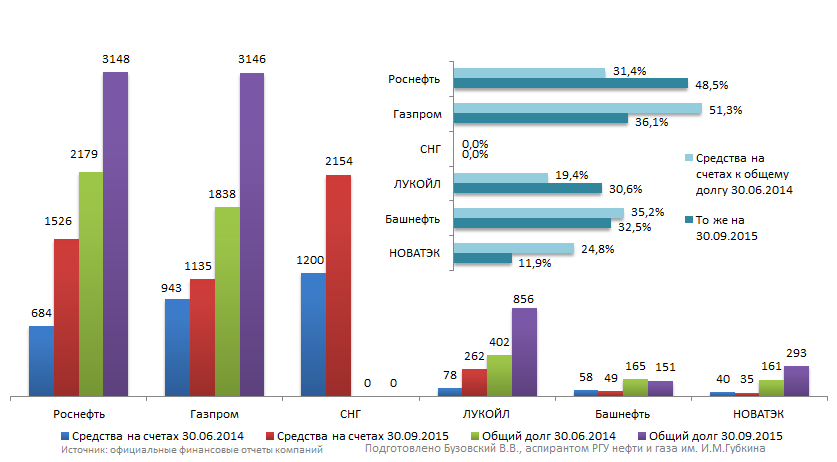

Рисунок 2. Корректировка планов компаний «Газпром» и «Роснефть» по бурению и освоению участков на арктическом шельфе РФ и шельфе Дальнего Востока

На Рисунке 2 показаны корректировки в планах компаний по бурению и освоению месторождений на участках арктического шельфа и шельфа Дальнего Востока. Как видно, планы и одной и другой компании претерпели изменения, но логично, что большая нагрузка по количеству лицензионных участков на балансе вынудило «Роснефть» больше скорректировать запланированное освоение участков, чем «Газпром»

ФИНАНСОВЫЙ ФАКТОР

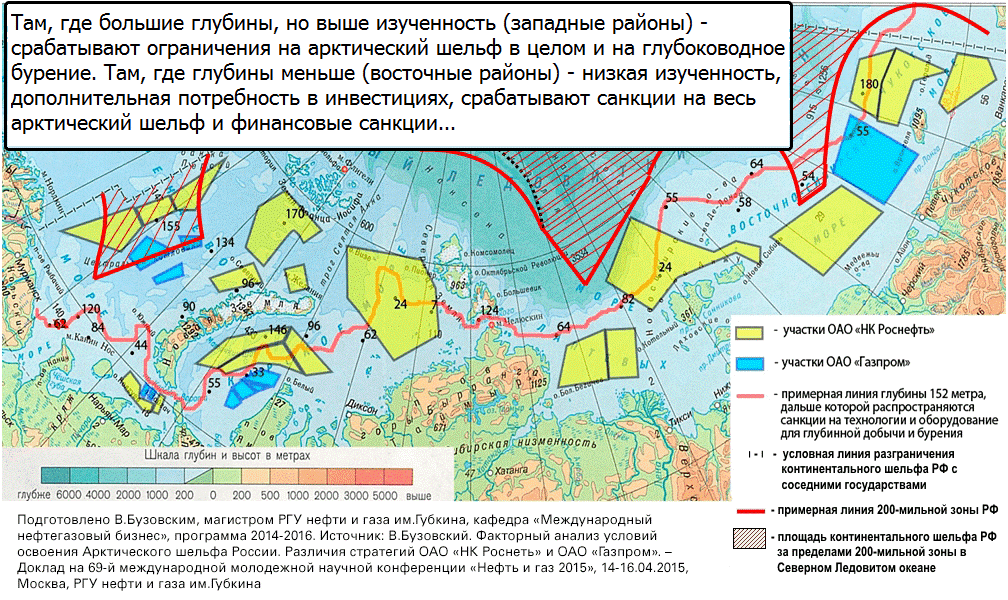

На первый взгляд кажется, что основной удар по компаниям нанесли технологические ограничения, однако на поверку картина не настолько однозначная. Эксперты признают, что финансовые ограничения, при нынешней долговой нагрузке компаний намного опаснее. В частности, коллеги из Норвежского Института международных отношений аргументируют это тем, что технологические санкции ударяют по проектам, которые будут реализовываться ориентировочно после 2025 года, а финансовые ограничения затрагивают всю операционную деятельность уже сейчас. Не секрет, что «гринфилды» требуют больших капиталовложений. Арктические шельфовые проекты в этом смысле сходны с освоением космоса и требуют больших инвестиций, чем проекты на суше, так как необходимо сочетание многих компонентов береговой, транспортной, добывающей инфраструктуры. Кроме того, потери от экологических рисков в арктических условиях не оценены и могут достигать огромных масштабов. К примеру, авария в Мексиканском заливе в гораздо более удобных условиях для ликвидации ущерба \обошлась «British Petroleum», по оценкам самой компании, в 61,6 млрд.долл. Сумма впечатляющая и точно непозволительная для российских компаний. У российских гигантов большие долги (у «Роснефти» 3,148 трлн. руб. на третий квартал 2015 г.; у «Газпрома» 3,146 трлн. руб. на третий квартал 2015 г.), а американским и европейским банкам запрещено выдавать «Роснефти» кредиты, компаниям запрещено размещать ее ценные бумаги на западных финансовых рынках со сроками обращения 90 и 30 дней соответственно. «Газпром» формально не находится под санкциями, что позволяет ему выходить на внешние рынки заимствований (после введения санкций компания уже 3 раза выходила с размещениями облигаций на международный рынок: в ноябре 2014, в октябре 2015 и в марте 2016. Общий объем размещений превысил 2 млрд. евро, а среди организаторов был, например, американский банк «JP Morgan»). Значительный скачок долга компаний в рублевом выражении произошел в 4 квартале 2014 года, когда курс рубля «обвалился» в результате снижения цены на нефть. При этом долг «Роснефти» был бы намного выше, если бы не аванс за поставку нефти по контракту с китайской «CNPC» в 3 квартале 2015 года, который составил 1,027 трлн.руб. Это позволило компании сократить общий долг в долларовом выражении на 27,6% до 47,5 млрд.долл., а чистый долг на 45,6% до 24,5 млрд.долл.

Рисунок 3. Наличные средства и долги крупнейших российских нефтегазовых компаний на конец 1 полугодия 2014 года и 3 квартала 2015 года, млрд.руб.

Таким образом, в финансовом контексте ситуация у «Газпрома» более выигрышная, чем у «Роснефти». Несмотря на то, что долги компаний сравнялись за год после санкций, Газпром имеет больше возможностей маневрировать, в частности, занимать на англо-саксонских рынках несмотря на санкции. Это позволяет компании более гибко управлять своим долгом. В совокупности с этим, отсутствие такого огромного количества участков на шельфе со сложными условиями, а равно и обязательств по их освоению, наличие уже действующих проектов, меньшие объемы необходимых капитальных вложений, — все это ставит компании на разные ступени зависимости от внешнего финансирования и уязвимости от его прекращения в результате санкций.

САНКЦИИ В РЕТРОСПЕКТИВЕ

Важно отметить, что санкционные ограничения довольно редко достигают своих целей. Например, санкции против СССР применялись 14 раз, из которых только 3-4 были успешными (например, первая экономическая блокада странами Антанты Советской России или санкции незадолго до и после создания КОКОМ в 1949 году) и нанесли ощутимый ущерб экономике страны (первая экономическая блокада «убила» внешнеторговый оборот РСФСР, сократив его практически в 30 раз с 88,9 млн. руб. в 1918 году до 2,6 млн. руб. в 1919 году, а во время создания КОКОМ, например, объем торговли между США и СССР упал с 303,9 млн. руб в 1946 году, до 16,2 млн. руб. в 1952 году). При этом два раза, когда удар приходился по нефтегазовой отрасли и конкретным проектам (в 1962 году были введены ограничения на поставку труб большого диаметра в СССР с целью поставить под угрозу проект нефтепровода «Дружба», а в 1982 году ограничения были введены в целом на поставку оборудования для нефтегазового комплекса с целью остановить проект нефтепровода Уренгой-Помары-Ужгород) ограничения в конечном итоге терпели неудачу, потому что бизнес интересы брали верх над политикой. Судя по настроенности зарубежных партнеров сразу после введения санкций и спустя время (все компании заявили о своем намерении продолжать работу в России после снятия ограничений, совместные проекты лишь заморожены, а «Statoil» в текущем году подписала с «Роснефтью» соглашение о бурении двух разведочных скважин в Охотском море, что не попадает под санкции), а также различным заявлениям европейских политиков, то ситуация, когда выгоды от сотрудничества станут явно перевешивать ущерб от взаимных ограничений, вполне вероятна и сейчас.

Более того, если финансовые санкции и нанесли вред российской стороне, то технологические, возможно, принесли пользу. Анализ показывает, что в мире нет действующих проектов в условиях схожих с российской Арктикой. Исключение составляют проекты США в Чукотском море, но все они действуют на небольшой глубине благодаря технологии искусственного острова, при этом широко известны случаи катастроф в арктической зоне в тех же Соединенных Штатах (инцидент с платформой «Kulluk» в Чукотском море в 2012 году). При этом, у компаний пока нет четко определенного понимания как действовать в ситуациях крупных разливов нефти в арктических территориях. Таким образом, санкции отложили реализацию рискованных проектов на глубоководном арктическом шельфе, дав возможность еще раз оценить риски и подготовиться к реализации таких проектов, если они будут востребованы в будущем.

В ЦЕЛОМ ЛИЦЕНЗИОННОЕ РАСПРЕДЕЛЕНИЕ

Таким образом, можно сделать вывод о неравнозначном (с точки зрения уязвимости от внешних воздействий) распределении лицензионных участков на арктическом шельфе у двух российских госкомпаний – «Роснефти» и «Газпрома». Возможно, в условиях стабильно высоких цен на нефть и отсутствия санкций, данное распределение не вызывало бы столь острых вопросов, так как, хотя планы у двух компаний были весьма амбициозные, но они были подкреплены уже существующими договоренностями и намерениями со стороны иностранных партнеров. Так, например, планы по геологоразведке «Роснефти» и «ExxonMobil» оценивались в 3,2 млрд долл., а на Персеевском участке «Statoil» планировала вложить в ГРР 35-40 млрд долл. Однако сейчас ситуация резко изменилась. В условиях низких цен на нефть и санкций существующее распределение лицензионных участков и связанных с ними обязательств давит на компании, хотя и в разной степени.

«Роснефть» оказывается под большим давлением, чем «Газпром». Объемы и содержание обязательств, которые взяла на себя «Роснефть» на данный момент сильно выходят за рамки технологических и финансовых возможностей компании. «Газпром» также в трудном положении, так как технологий не хватает всем, но проекты компании требуют меньших финансовых вложений, чистый долг у компаний примерно наравне, но при этом «Газпром» формально не находится под санкциями, в том числе финансовыми, а лицензионных участков на балансе компании меньше, и они более изучены по сравнению с конкурентом.

Стратегия «Газпрома» брать меньшие участки рядом с уже существующими месторождениями оказывается менее рискованной и более устойчивой в период санкций, чем планы «Роснефти» зарезервировать за собой и пытаться освоить большие неизученные участки.

Автор: Бузовский Вячеслав Викторович, аспирант кафедры Международного нефтегазового бизнеса, РГУ нефти и газа (НИУ) имени И.М.Губкина, младший специалист по развитию бизнеса, энергетика и товарные рынки, Московский филиал АО «Томсон Рейтер (Маркетс) СА» (Thomson Reuters)

Данная статья написана автором на основе одной из частей доклада «Влияние антироссийских санкций на освоение нефтегазового потенциала российского арктического шельфа и развилки энергетической политики России» в соавторстве с А.А. Конопляником, Н.В. Трошиной и Ю.А. Поповой. Первая версия данного доклада была создана в конце 2015 г. для компании «Восток Капитал» (организатор конференций «Геологоразведка», «Oil Terminal», «СПГ Конгресс» и др.) Расширенная и обновлённая версия доклада в настоящий момент готовится к публикации в виде монографии в издательстве «Нефть и газ» РГУ нефти и газа (НИУ) имени И.М.Губкина.

Print This Post

Твитнуть

Print This Post

Твитнуть